"Ljudska bića i priroda ne smiju biti u službi novca. Recimo ne ekonomiji isključivanja i nejednakosti, vladavini novca umjesto pomoći/uslugi. Takva ekonomija ubija. Takva ekonomija isključuje. Takva ekonomija uništava Majku Zemlju."Posve je evidentno što to papa naziva "ekonomijom isključenja i nejednakosti, kojom vlada novac". Ono što nije tako jasno je kako smo dospjeli u ovu situaciju i što učiniti s obzirom na nju.

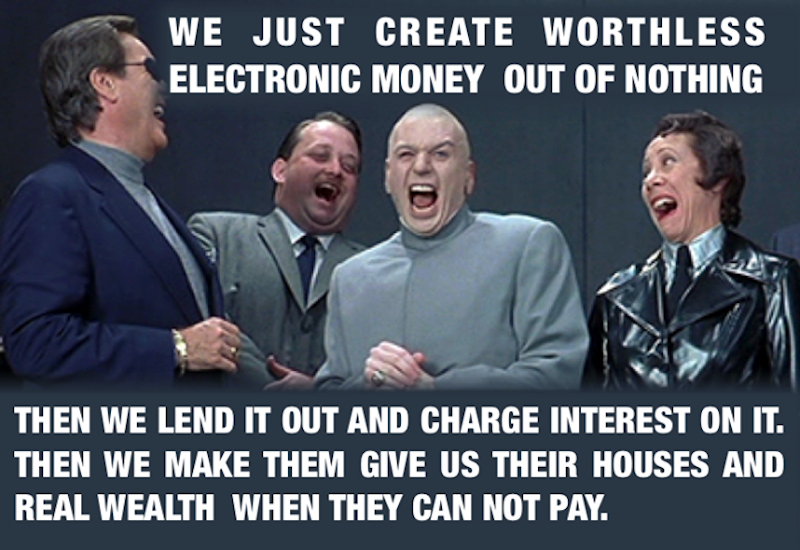

Većina ljudi prihvaća naš monetarni sustav zdravo za gotovo i doživljavaju šok kada saznaju da vlada nije ta koja stvara naš novac. Skoro sav novac stvaraju krediti "iz ničega", u vidu knjigovodstvenih unosa privatnih banaka. Brzim pokretima ruke one naplaćuju kamate, stvarajući tako čistu zaradu zapravo ne radeći apsolutno ništa. Količina novca koji izdaje vlada - kovanice i novčanice - kad se usporedi je posve zanemariva.

Ideja o davanju monopola u stvaranju novca privatnim bankama seže do Engleske u 17. stoljeću. Britanska vlada je u faustijanskoj nagodbi pristala dozvoliti grupi privatnih bankara preuzimanje nacionalnog duga kao popratnu jamčevinu za davanje kredita, vjerujući da će država moći servisirati dug preko leđa poreznih obveznika.

I od tada je takva situacija. Alexander Hamilton se izrazito divio toj shemi, koju je nazivao "engleski sustav", te su je on i njegovi nasljednici naposlijetku uspjeli uspostaviti u SAD-u i kasnije u većini svijeta.

No, novac je previše bitan da bi ga se prepustilo bankarima. Nema nijednog valjanog razloga zašto bi se bilo kojoj privatnoj skupini dao unosni monopol na stvaranje novca; stvaranje novca bi trebala biti javna usluga za koju većina ljudi pogrešno vjeruje da i jest. Nadalje, privatizirano stvaranje novca omogućuje nekolicini velikih banaka i financijskih institucija ne samo da zarađuju jednostavnim vođenjem knjigovodstvenih unosa, nego da i usmjeravaju općenite investicije u gospodarstvu prema svojim korporativnim drugovima, a ne prema široj javnosti.

Obični ljudi mogu dobiti financiranje koje im je potrebno samo uz teške, ako ne i pogubne uvjete, stvarajući od njih dužničko roblje pritisnuto hipotekama, studentskim kreditima, kreditima za automobile, troškovima na kreditnim karticama, itd. Kamate koje takvi krediti stvaraju, hrane privatni investicijski aparat financija Wall Streeta, koji predstavlja krajnja klasa kreditora: zloglasnih "jedan posto".

Postoje dvije glavne vrste kritičara našeg privatiziranog financijskog sustava: pobornici zlata i javnog bankarstva. Pobornici zlata bi nas vratili na zlatni standard, uzimajući zlato kao našu valutu. Problem je da bi postalo gotovo nemoguće posuđivati novac jer je količina zlata koja bi se mogla pustiti u opticaj relativno malena i neelastična. Nema načina da je lako poveća zaliha zlata na svijetu.

Kredit - mogućnost posuđivanja novca - je ključan za gospodarstvo. Ako ne možemo posuđivati na osnovu budućnosti za kapitalne investicije - ceste i infrastrukturu, zgrade, poslove, bolnice, obrazovanje, itd. - tada ne možemo financirati ključne službe. U tu svrhu, treba nam elastična zaliha novca.

Pobornici javnog bankarstva - poput Stephena Zarlenga i Ellen Brown - priznaju potrebu za kreditima. Njihov cilj je prijenos monopola na stvaranje kredita od privatnih u javne ruke. Nažalost, nema nikakve garancije da bi ovakav oblik "progresivnih" državnih financija bio išta bolji od privatnih financija.

Kad bi imali uistinu demokratsku vladu koja bi zaista odgovarala javnosti, takav sustav bi mogao funkcionirati. No, činjenica je da su vlade u SAD-u i većini razvijenih država oligarhije kojima upravljuju specijalni interesi. Centralizirana javna banka - bez političke revolucije - bi vjerojatno favorizirala one koji imaju ugovore s vladom i kamatama nastavila cijediti one koji dižu kredite, samo što bi sada navodno taj novac bi usmjeren u "javno dobro".

To čudesno podsjeća na sustav u starom Sovjetskom Savezu i današnjoj Kini, gdje je politička nomenklatura ta koja na kraju vuče konce i obogaćuje se. Naš trenutni sustav centraliziranih privatnih financija, kao i "progresivni" prijedlog centraliziranih javnih financija, su samo dva lica financijske kontrole odozgo-prema-dolje od strane elite.

Na sreću, još je jedan model dostupan. Postoji duga tradicija u Americi, od kolonijalnog otpora "engleskom sustavu", nastavljajući s anti-federalistima, Jeffersonijancima, Jacksoniancima i populistima nakon građanskog rata. Ta tradicija se protivi svakoj vrsti centraliziranog bankarstva i podupire neku vrstu decentraliziranog izdavanja novca.

Ideja te tradicije je zabraniti svaki oblik centralne banke - javne i privatne - i umjesto nje, novac izdavati samo lokalno individuama i poslovima na osnovu dobrih zaloga. Radi se o odozdo-prema-gore, korjenskom pristupu. Prioritet se daje lokalnim građanima i poslovima koji mogu dizati beskamatne kredite od lokalnih kreditnih banaka kako bi financirali ono što trebaju napraviti.

Taj sustav bi morao biti javno reguliran kako bi se osigurali pravedni i jednoliki standardi posuđivanja na lokalnoj razini. U tom smislu, to bi bio javni bankarski sustav. Ne postojanje centraliziranog autoriteta izdavanja, s druge strane, spriječilo bi svaku koncentraciju financijske moći, bilo javne ili privatne.

Svaki sustav financijske kontrole odozgo-prema-dolje - privatni ili javni - pretpostavlja neku vrstu kontrole elita, odnosno neku vrstu centralnog planiranja, bilo da se radi o dvoranama gdje se sastaju korporacijski odbori ili uredima vladinih agencija, ili nekoj njihovoj kombinaciji. Povijest pokazuje da takav način donošenja odluka - odozgo-prema-dolje - neizbježno služi sam sebi, izopaćen je i društveno kontraproduktivan.

Uistinu, bilo da se radi o javnom ili privatnom, ljubav prema novcu osnažena centraliziranim financijama je ta koja stvara "ekonomiju isključenja i nejednakosti" koju je papa Franjo istaknuo.

Decentralizirani sustav populističkih financija bi funkcionirao bez centralnog planiranja. Umjesto toga, nebrojene lokalne odluke o posudbama i kreditnim sposobnostima bi funkcionirale kao prava "skrivena ruka" financija, koja bi se samo-regulirala. U tom slučaju ljubav prema novcu ne bi imala načina za pokaže svoju moć. Umjesto toga, bila bi raspršena među općom populacijom, kao što bi i trebalo biti, bez tegobnih kamatnih stopa, za dobrobit svih.

Adrian Kuzminski živi na farmi na sjeveru američke savezne države New York i autor je knjiga The Ecology of Money: Debt, Growth and Sustainability i Fixing the System: A History of Populism, Ancient & Modern, između ostalih radova.

Relativno je lako shvatiti sadašnji monetarni sustav. Centralne banke (od koji su većina sasvim privatne banke, kao recimo FED i većim dijelom ECB) "proizvode" novac, ali samo onaj gotovinski dio i to je oko max. 5% od ukupnog novca u optjecaju. Ostatak od 95% novca kreiraju na osnovu pologa (koji je početno novac dobijen kao kredit od centralne banke) ni iz čega privatne poslovne banke. Na osnovu prvotnog uloga od 100, banke ni iz čega kreiraju 1000 do čak 3000 novog novca. Ono što moramo primijetiti jest da i polog i kasnije kroz poslovne banke kreiran novac u optjecaj ulaze isključivo kao dug, odnosno kredit. Dakle, sav novac u optjecaju je kreditni novac. Ako je tog novca u optjecaju zajedno (5% gotovine+95 bezgotovinskog novca) recimo 1000, i sav je kredit, onda korisnici kredita moraju natrag vratiti bankama najmanje 1300. Ali tih 300 s kojima se moraju platiti kamate nikad nije ušlo u sustav! Nema ga. Ne može se vratiti. Osim ako u banku ne dođu novi tražitelji kredita (država, poduzeća, građani) pa da iz tog novog novca oni prvi korisnici kredita uspiju oteti/zaraditi novac koji im je potreban za plaćanje kamata.

Nakon povrata kredita, poslovne banke poništavaju onaj ni iz čega kreiran novac, a sebi uzimaju kamate (koje ostaju jedini stvarni novac i to u posjedu vlasnika banaka).

Logika kaže da količina novca u optjecaju ovisi samo o pristizanju novih zajmotražitelja. Kad građani odustanu od podizanja kredita, onda dolazi do bankrota onih koji su prije digli kredit. Nemaju otkud dobiti novac.Pa se događaju deložacije, oduzimanja imovine. Kako ipak ne bi došlo do totalne nestašice novca (ako bi se svi podignuti krediti vratili, u optjecaju ne bi ostala ni jedna kuna/dolar/euro, ali bi država, oduzeća, građani tomu unatoč ostali bankama dužni najmanje 30%) jer se recimo građani i poduzeća ne žele dalje zaduživati, onda se mora zaduživati država. Tako je primjerice Vlada RH u posljednje tri godine zadužila dodatno hrvatski narod za 100 milijarda kuna. Taj novac će građani platiti kroz poreze, a što ne uspiju, onda će im vjerovnici uzeti kroz imovinu (opća i javna dobra, vode, auto ceste, javna poduzeća).

Dug stalno raste. Svih država. I onih koji rade dobro, i onih koji rade loše. Dug uvijek raste. A kamata je bič s kojim bankari tjeraju svoje ljudsko roblje na rad. Između proizvodnje i količine novca u optjecaju nema nikakve veze. Količina novca u optjecaju ovisi samo o količini kredita. To je narav kreditnog novca. Stalni rast duga i izvjesno preuzimanje sve vrijedne imovine pojedncima, poduzećima i državi.

Suprotnost kreditnom novcu nije zlatni standard ili bilo kakva podloga. Podloga kreditnog novca je potpis na ugovoru o kreditu i ništa više. Za sve ostalo se brine pravosudni sustav kojeg su projektirali bankari, kroz Parlamente progurali bankarski agenti (zastupnici, članovi Vlade).

Ovaj gornji članak dobro locira problem, ali ne nudi drugačiji sustav.

U Hrvatskoj već nekoliko godina djeluje ekipa ljudi koja govori o nekreditnom monetarnom sustavu.[Poveznica] koji je jedina alternativa sadašnjem i ne rješava neke probleme, već sve.

Također, malo je poznato kako je Hrvatska u rat ušla 1990 s dugom od 2,7 mlrd dolara naslijeđenog iz jugoslavenske zajednice.Do kraja 1995. je zbrinjavala oko 700 000 izbjeglica i oko 700 000 prognanika, stvorila je vlastitu policiju i vojsku, vodila rat, kupila naoružanje i na kraju rata je bila dužna istih 2,7 mlrd dolara. Zbog samo jednog razloga - HNB je primarnom emisijom novca mogla/smjela plaćati proračunski deficit. Sa samo 5% nekreditnog novca, država je izbjegla zaduživanje u inozemstvu, unatoč svim troškovima rata. Istina je da je bilo inflacije, ali samo zato jer nije bilo znanja o nekreditnom novcu pa je država dopustila i dalje bankama da stvaraju novac ni iz čega, na temelju djelomične rezerve. Nekreditni novac ide samo uz bankarstvo pune rezerve.

Probajmo zamisliti što bi sve jedan narod mogao izgraditi/kako živjeti kad bi uveo nekreditni novac!?!

Nitko se ne pita zašto primjerie za gradnju Pelješkog mosta nam je potreban dug u stranoj valuti? Radnici su hrvatski, cement je hrvatski, strojevi već postoje. Za gradnju je dovoljno strane valute s kojom bismo kuili gorivo za strojeve i željezo kojeg više ne proizvodimo. Jedva 20-ak milijuna eura. A javnost nam pune pričama o 200-400 milijuna eura novog zajma/kredita koji nam je nužan za gradnju. Što nije istina. Treba nam samo samosvijesti i ljubavi. Ne puno više od toga.